Сонгуулийн амлалтаа биелүүлж эрх баригчид зээлийн хүүг нэг оронтой тоонд хүргэх тухай УИХ-ын тогтоол гаргах гэж байна. Хүүг есөөс хэтрэхгүйгээр захиргаадан тогтоох боломжтой юу, ямар үр дагавартай вэ?

Монголбанкны (МБ) мэдээгээр 2020 оны эхний хагаст 12 арилжааны банк нийт хөрөнгийнхөө (актив) хагасаар буюу 17 их наяд төгрөгийн зээл гаргажээ. Нийт өр төлбөрийн (пассив) 46 хувь нь буюу 14.5 их наяд төгрөгийн хадгаламж байгаа нь нийт зээлийн 85 хувьтай тэнцжээ. Арилжааны банкны хадгаламжийн (жигнэсэн дундаж) хүү өнөөдөр жилийн 10.7, зээлийнх 16.3 хувь байна.

Банкны асуудлууд:

Ихэнх арилжааны банкуудыг 1-3 хүн эзэмшдэг. Эзэд ил тод биш.

Банкуудын эзэд нь давуу байдлаа ашиглан уул уурхай, төмөр зам, эрчим хүч, барилга, үл хөдлөх хөрөнгө, автомашины худалдаа, ноос, ноолуур, түргэн хоолны газар гээд бүх төрлийн бизнес эрхэлж, хямд мөнгөөр бусдын боломжийг шүүрч, чөлөөт өрсөлдөөнийг сулруулж байна.

Банкуудыг хянаж шалгах үүргээ МБ биелүүлж чаддаггүй, “ниргэсэн хойно нь хашгирдаг”.

Төрийн өмчит компаниуд олширч, томрон, эдийн засагт зонхилж эхэлсэн ч улс төржсөн, бодит хяналтгүй. Төрийн өмчит компаниуд болон Засгийн газрын харьяа агентлагууд нь төр, нийтийн өмч, мөнгөн хөрөнгийг банкны эздийн лоббигоор хүүтэй байршуулж, түшмэд нь мөнгө хүүлдэг.

Том хадгаламж цөөхөн хүний мөнгө хүүлэх хэрэгсэл болсон. Дунджаар 10 тэрбум төгрөг болсон хадгаламжийн хүү 14 хувь, сард 116 сая, жилд 1.4 тэрбум төгрөг олдог. Ямар ч ажил хийх шаардлагагүй.

Нийтийн засаглал муу, төрөөс нь тэрбумтан төрдөг, авлигыг зогсоож, хохирлыг төлүүлдэггүй.

Зээлийн хүү өндөр учир бүх бизнес тамирдаж, ажилгүй иргэд гадаадад дүрвэж байна.

Мөнгө хүүлэлт

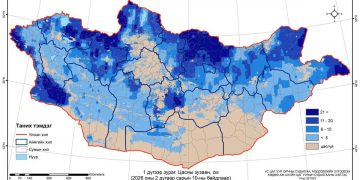

Зээлийг зөвхөн арилжааны банк олгодоггүй. МУ-д арилжааны 12 банк, 540 ББСБ (нийт зээл нь 1.4 их наяд төгрөг), олон зуун ломбард, хувь хүмүүс зээл олгож байна.

Дэлхий даяар худалдаа өсч тэлэхийн хэрээр зээлийн хэрэгцээ эрс нэмэгдэж, мөнгө хүүлэх үйлдэл эртнээс газар авчээ. Хэт өндөр хүүнд Англи улс 1545 онд хязгаар тогтоож байжээ. АНУ-ын бүх муж мөнгө хүүлэхийн эсрэг хууль гаргажээ. Жишээ нь Алабама мужид бичгээр үйлдсэн гэрээтэй зээлийн хүү жилд 8, бичгээр бус тохиролцсон бол 6 хувиас хэтрэхгүй байх хууль баталжээ. Маргаан гарахад хэтрүүлсэн хүүг зээл төлөгчид буцааж олгодог. Японд зээлээ төлж чадаагүй хүмүүс амиа хорлодог байжээ. Тэнд 100,000 иен хүртэлх ямар ч зээл жилд 20, сая хүртэлх нь 18, саяас дээш бол 15 хувиас хэтрэхгүй байх хуультай. Хэрэв зээлдэгч зөвшөөрсөн бол хэрэглээний зээл 29.5 хувиас хэтрэхгүй байна гэжээ. Өмнөд Солонгост зээлийн хүүгийн дээд хязгаар нь 27.9 байдаг. Ер нь мөнгө хүүлэхийн эсрэг хууль, зохицуулалт дэлхийн 76 оронд байгаа гэж Дэлхийн банк мэдээлжээ.

АНУ-ын туршлагаас харахад мөнгө хүүлэхийн эсрэг хуулиар хэрэглээний, орон сууцны, машины гэх мэт төрлийн зээлийн хүүг хязгаарласнаар эрэлтийг нь дэмжиж иржээ. Мөн өрсөлдөх чадвар сул, хөдөлмөрийн бүтээмж муу, зээлдүүлэгчдийг (банк, санхүүгийн бүх байгууллагууд) зах зээлээс түрэн гаргажээ. Хүү бага байх нь шинээр банк байгуулахад бэрхшээлтэй болгов.

Монголд арилжааны банкуудын зээлийн хүү жилийн 20+, ББСБ 30+, ломбард 60+, өдрийн зээл олгодог хувь хүмүүс 80+ хувьтай байдаг. Хэрэв банкуудын зээлийн хүүг жилийн 12 хувиас хэтрүүлэхгүй гэвэл ББСБ 20, ломбард ба бусад нь 30 дотор байхаар, зээлийн дүнгийн түвшнээр зохицуулах юм.

Зээлийн хүүгийн хязгаарыг захиргаадан тогтоох нь мөнгө хүүлэхийг үндсэнд нь зогсоодог ч, зах зээлийн бус аргаар чөлөөт өрсөлдөөнийг хязгаарладаг гэж үздэг. Учир нь зээлийн олдцыг багасгаж, энэ хуулиар хамгаалахыг зорьсон зээлдэгчдэд олон бэрхшээл үүсгэдэг. Зээлдүүлэгчид нь урьдчилгаа төлбөр, зээлийн бус үйлчилгээний хураамжаа нэмэх зэргээр бодит хүүг өсгөдөг. Үр дүнд нь бага орлоготой, өндөр эрсдэлтэй зээлдэгчдэд банкны зээл олдох нь буурдаг.

Монголын арилжааны банкууд

Банкууд зээлийн хүүг одоо хэрхэн тогтоож байгаа, цаашид яаж бууруулж болох тухай дараах хүснэгтээс харж болно.

* МБ-ны журмаар банкууд төгрөгөөр татан төвлөрүүлсэн хөрөнгийнхөө 8.5%, валютынхаа 15.0 хувийг заавал байлгах нөөц /ЗБН/ хэлбэрээр МБ-ны харилцах дансанд хүүгүй байршуулдаг.

** Банкууд активынхаа нэг хувьтай тэнцэх хэмжээний ашиг олох зорилгоор зээлийн суурь хүүг тогтоохдоо ашгийн хувиа нэмдэг.

*** Хэрэв хадгаламжийн банкны хүүний дээд хэмжээг 8 хувь болговол, зээлийн хүүд нөлөөлөгч бусад хүчин зүйлсийг бууруулах шаардлагатай түвшин. Хүү сарын 1, жилийн 12 хувь болно.

Банкууд үйл ажиллагааны зардлаа багасгахын тулд үр ашиггүй зардлаа хасах, цахимжих шаардлагатай. Банкууд АТМ, ПОС машинаа дундаа ашиглах, цахим банкаа өргөжүүлж, ашиггүй салбараа хаах хэрэгтэй. Муу зээлийг эрсдлийн сангаас нь нөхүүлж, чанаргүй хөрөнгийг банкны тэнцлээс гаргаж, тусгай зохицуулалттай удирдлагын компанид шилжүүлэх шаардлагатай. МБ заавал байлгах нөөцийн хувь хэмжээг олон улсын жишгээр төгрөг, валют ялгаагүй 3 хувиар тогтоож, зах зээлд илүү мөнгө нийлүүлэх боломж олгох шаардлагатай. Мөн банкууд нэгдэж нийлэх, ер нь арилжааны банкууд нээлттэй, хувьцаат компани болох ёстой.

Төрийн ба төрийн өмчит компанийн мөнгийг МБ-д хүүгүй төвлөрүүлж, түүнийг нь үнэт цаас болгож арилжааны банкуудад бага хувьтай зээлдүүлж, эх үүсвэрийн өртгийг бууруулж болох юм. Энэ мөнгийг зорилтот бүлэгт зээл олгох шаардлагыг банкуудад тавьж, зохицуулж болно. Ер нь төрийн өмчит бүх компани нээлттэй, хувьцаат компани болчихвол хяналттай, хулгайлах боломжгүй болно.

МБ зээлийн хүүг хязгаарлах алхамтай зэрэгцээд, эсвэл түүнээс үл хамааран, банкуудын хяналтыг сайжруулах, муу зээлийг эздийн хөрөнгөөр барагдуулах, өөрийн хөрөнгийг нь яаралтай нэмүүлэх, санхүүгийн харьцаануудыг чанартай түвшинд бариулах шаардлагатай байна.

Зээлийн хүүг хязгаарлах тогтоолд бүх зээлдэгч нар хамрагдах ёстой. Ер нь ийм хязгаарлалт нь дунд хугацаанд банкны салбарт бүтцийн өөрчлөлт гарахад нөлөөлж, банкууд нэгдэх, зарагдахад түлхэц болох ч, урт хугацаандаа зээлийн олдцыг багасгаж, чөлөөт өрсөлдөөнийг хязгаарладаг болохыг эрх баригчид анхаарах учиртай.

2020.08.05

Д.ЖАРГАЛСАЙХАН@JARGALDEFACTO